想有被動收入?先專注賺第一桶金

許多人剛開始投資時,因不懂學習、缺乏「財商」,所以對於被動收入有很深的誤解,總幻想著睡個覺就有錢進來,或以為靠股息、租金就能實現財務自由。

然而,這樣的思維往往導致財務計畫失敗,甚至讓自己掉入投資詐騙陷阱裡。

先累積第一桶金,再談被動收入,我們就來算一算多少本金能帶來多少的被動收入:

✓ 本金10萬元、年配息5%=被動收入5,000元,這對財務狀況沒有實質幫助。

✓ 本金1,000萬元、年配息5%=被動收入50萬元,至少可以支撐基本生活開銷。

上面計算公式點出一個關鍵盲點:當本金不多,過度專注於被動收入根本無法改變財務狀況!

也就是說,許多人把重心放在領息、租金等被動收入,卻忽略了最重要的財務成長順序。

真正的財務成長順序應該是:先累積第一桶金,再談被動收入。

假設本金只有100萬元,即使每年有5%投資報酬率,一年也只有5萬元被動收入,這筆金額離理想中的財務自由還很遠。

✓ 錯誤做法:本金還很少時,便把所有資源投入低成效的被動收入投資工具中,結果就是每年獲得的收入微乎其微,導致財務成長速度緩慢。

✓ 正確做法:應先專注於提高本金規模,透過高效投資和資產增長方式,加快財富累積速度。

與其過早追求微薄的被動收入,不如先努力放大本金規模,才能驅動被動收入,成為改變未來生活的強大力量。

第一桶金該有多少?

過去普遍將第一桶金的門檻設為新台幣100萬元,但隨近年通膨加劇、物價飛漲,此金額已明顯不足。如今100萬元僅能作為基本緊急預備金,卻難以支應創業或有效投資。

高通膨時代,第一桶金應定為300萬元(約10萬美元),這不僅是多數銀行設定VIP客戶的基本門檻,更代表已具備足夠財務彈性支付生活和突發狀況,也能將部分資金用於創業或投入高效投資市場,啟動真正的資產增值與循環。

如何加速賺到第一桶金?

你可以靠斜槓、發展副業或兼差來增加收入,但靠時間和體力換取金錢的方式並非長久之計。因為:

✓ 時間有限:每天只有24小時,若停止工作收入馬上中斷。

✓ 勞力成本高:年齡增長體力下降,這種賺錢方式無法長久。

✓ 收入天花板:即便一天做3份工作,收入仍有上限。

真正聰明的做法是:學會投資,讓錢替你工作。

或許你會問:「投資不是有風險嗎?怎樣才能穩健又可快速累積財富?」接下來,我就要跟你分享有錢人常用的投資密技「槓鈴策略」(Barbell Strategy)。

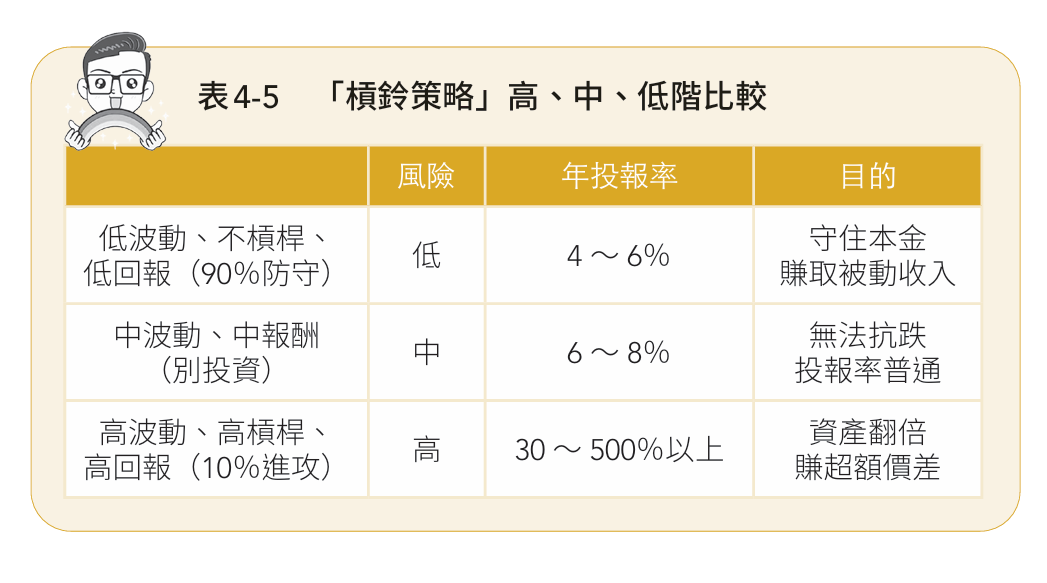

有錢人常用的投資密技「槓鈴策略」:90%極端防守、 10%極端進攻

所謂的「槓鈴策略」,就是透過「極端防守」與「極端進攻」的雙重布局,讓你在安全保本的同時,也能快速增加財富,累積到第一桶金。

或許這個策略聽起來有些陌生,但它的原理其實非常簡單,就是一種極端化的資產配置方法。

具體來說,「槓鈴策略」的核心概念,就是將資金明確地切成兩部分:

✓ 90%用於「極端防守」操作風險極低的投資,例如定存、公債或保本型商品,確保本金安全,又有被動收入。

✓ 10%用於「極端進攻」:追求較高風險但能帶來巨大回報的投資,例如用資金買賣個股、加密貨幣,抑或用來創業、購買房地產等。

「槓鈴策略」的特點,就是完全避開「中等風險」的投資標的,因為「中等風險」投資方式常會呈現不上不下的狀態,也就是漲幅不高、跌了卻沒保護力,導致收益有限,風險卻沒有因此而降低。

為什麼要用「兩端極端」投資?

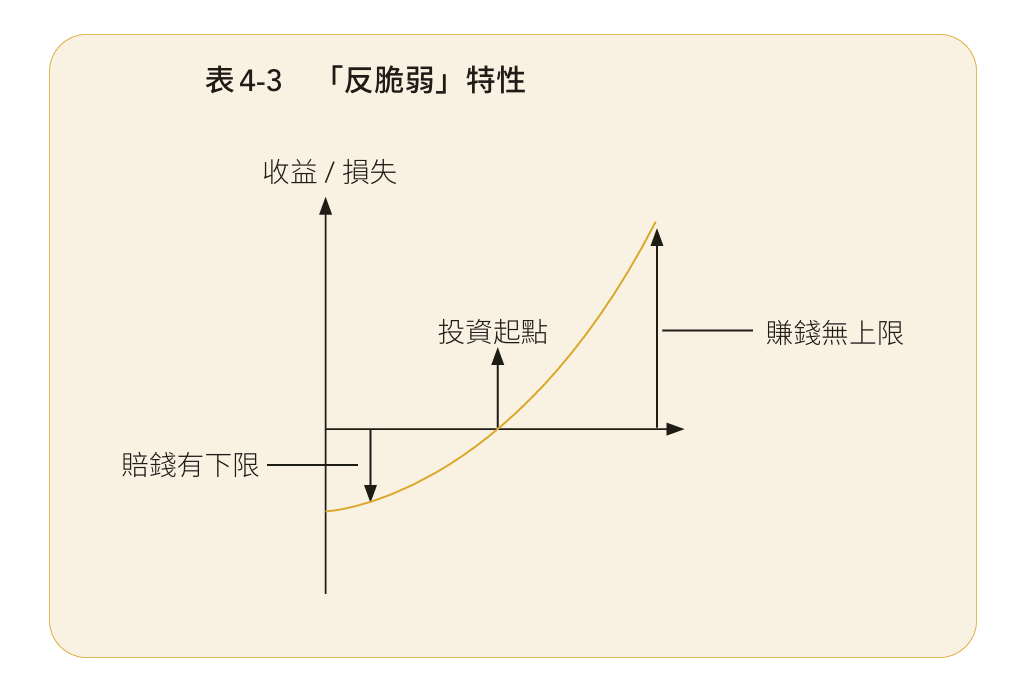

你一定好奇,為什麼要用這種「兩端極端」的方式投資?因為透過「槓鈴策略」,你的資產將擁有真正的「反脆弱」特性:

✓ 特性一:發生金融危機(如2008年金融海嘯、2020年疫情股災)時,「極端防守」(90%資金)能保障資產安全,避免承受巨大虧損,維持生活穩定性。

✓ 特性二:市場快速回升或行情轉好時,「極端進攻」(10%資產)能掌握巨大獲利空間,讓收益大幅提高。

換句話說,「槓鈴策略」能做到:賺錢無上限、賠錢有下限。

這樣一來,你的投資組合才能具備真正的「反脆弱」特性,得以在動盪市場中穩定前進,達成有效且安心的財富增長。

有錢人不用「中波動、中報酬」投資法

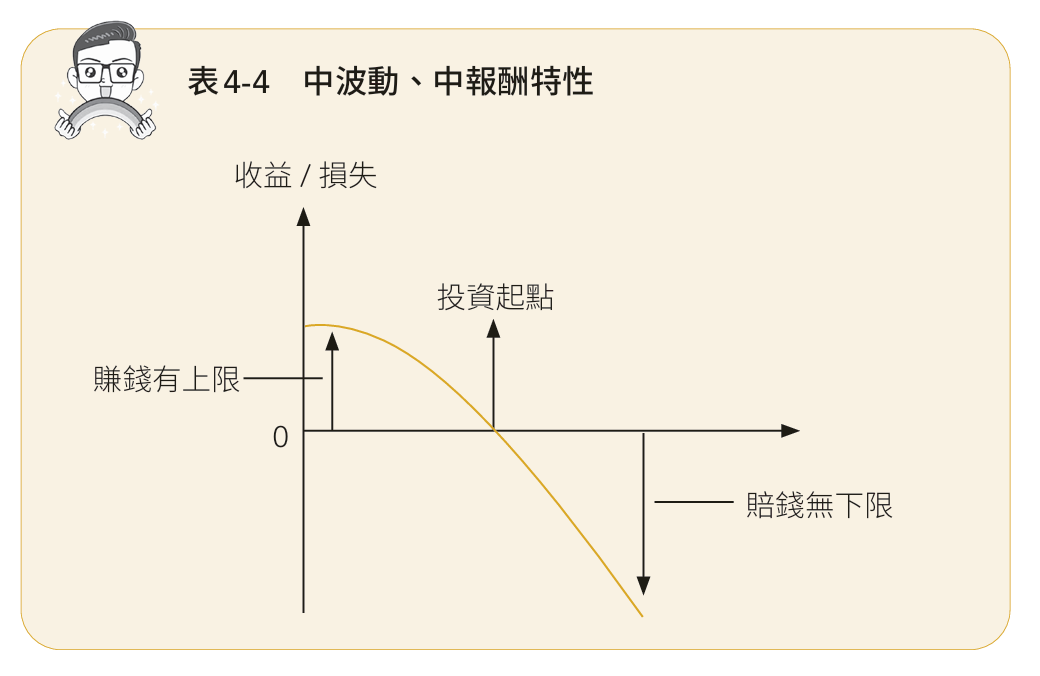

或許有些人聽到「槓鈴策略」會覺得奇怪:「為什麼一定要這麼極端?不能選擇中庸、風險中等、報酬率適中的投資方式嗎?」

確實有很多人習慣把錢放在像股票、基金、ETF這種「中波動、中報酬」的投資產品上,覺得每年穩穩拿到6~8%報酬好像不錯。但真正的有錢人不會碰這種「中階」投資工具,因為這類投資產品有兩大致命問題:

✓ 抗跌能力差,遇「黑天鵝」容易重傷:中等波動、中等報酬的投資產品只要碰上一次金融危機(如2008金融海嘯、2020新冠疫情),市場瞬間暴跌30~50%,這種「一次性重傷」會把你過去數年的努力通通抹去,甚至讓你退回原點,賠掉本金。

✓ 賺錢有上限,賠錢卻沒有下限:這種中等報酬投資工具,光景好時投報率也只有6~8%,財富累積速度太慢,但遇市場巨幅波動時,虧損卻沒有下限,甚至有可能一夜之間損失數十年來辛苦累積的資金,必須再花好幾年慢慢回填。

所以,有錢人會避免「中波動、中報酬」投資標的,並運用「槓鈴策略」,守成同時也能抓住高成長機會,擴大資產規模。

透過「極端防守」與「極端進攻」的資產配置,能真正做到:

✓ 市場大跌時,資產不受影響,有足夠資金與信心度過困境。

✓ 市場大漲時,資產能快速倍增,突破財富瓶頸。

真正做到能「反脆弱」的財富管理,唯有善用「槓鈴策略」。

把100萬變300萬!存股ETF要花19年、槓鈴投資只要3年

許多人以為,只要穩定投資中波動、年報酬率約6~8%的資產(如基金、ETF或個股),就能快速累積到人生的第一桶金。

然而,若以複利計算,即使每年投報率維持6%,也需要19年才能實現從100萬元變成300萬元的目標。也就是說,花了19年只完成財富成長的第一步,財務自由的門檻仍遙不可及。

從表4-6可看出以下問題:

✓ 時間成本過高:得花15~19年才能有第一桶金。

✓ 無法抗跌: 市場崩盤時,中等風險資產仍會下跌 30~50%。

✓ 投報率不上不下:市場熱時無法賺取更高報酬;市場下跌時,卻得面臨不小虧損。

也就是說,這樣的投資方法是「脆弱的」,只要遇上一次「黑天鵝」,便無法達成「反脆弱」投資。

從表4-7可見,利用「槓鈴策略」僅需約3~5 年,就有非常高的機率賺得第一桶金且同時具備以下三大特質:

✓ 獲利範圍極大:扣掉極端值後平均計算之獲利預估如下:

・ 3年後:資產約達260萬元。

・ 4年後:資產可突破500萬元。

・ 5年後:資產有機會達1,091萬元。

✓ 穩中求勝,守住本金:若10%「進攻型資產」全虧光,你的90% 「防守型資產」依然能穩健成長。且5年後,你的「防守型資產」仍有110~120萬元,本金安全,甚至小幅獲利。這意味著最壞情境下,你能保本立於不敗之地。

✓ 賺錢無限,賠錢有限:90%「防守型資產」提供穩定現金流,即使面對市場波動仍保有增長可能;10%「進攻型資產」則用以追求超額投報,讓財富實現「非線性」高度成長。

萬一虧光怎麼辦?槓鈴策略精髓:掌握防守與進攻思維

或許有些人聽到「槓鈴策略」的第一個反應會是:「這樣投資會不會很危險?萬一虧光怎麼辦?」其實,這是對「槓鈴策略」的誤解。

妥善運用「槓鈴策略」才能及早賺得第一桶金。至於實際方式為:

✓ 90%「防守型資產」:

・ 買入後「可躺平」:透過價值投資和時間複利讓資產成長。

・ 適合長期持有:等待時間複利效應發揮作用。

・ 不太需要學習:只需確保配置合理即可。

✓ 10%「進攻型資產」:

・ 買入後「無法躺平」: 需有交易攻略才能控制風險,賺取大額價差。

・ 適合中短期持有:高波動、高槓桿,需主動管理,才可以快速翻倍。

・ 需努力學習:了解風險管理,如何掌握止盈止損、運用槓桿,才能小錢賺大錢。

也就是說,絕不能用「防守操作」的方式經營「進攻型資產」。這種錯誤的投資認知,會讓本金有去無回。

事實上「槓鈴策略」的精隨,即在於如何運營10%的「進攻型資產」。這部分的資產並不是「買了就放著等漲」,而是需要學習正確的進攻方法,才能比一般投資者更快賺到第一桶金,甚至更高的目標。

這也就是為什麼學習帳戶在「槓鈴策略」中至關重要,因為只有透過學習,才能讓「進攻型資產」翻倍成長,而不是變成高風險賭局。

作者簡介_陳大仁

清華大學電機研究所畢業,「理財醫生學院」創辦人。24歲時,家中因經商失敗背負1,200萬元債務,他沒有選擇逃避,而是憑藉紀律與投資策略一步步翻轉財務,不但3年之內協助家中清償債務,30歲前累積千萬資產、35歲便達成完全財務自由。

他將自身經驗濃縮成一套可複製的「四帳戶理財系統」,並於31歲起全職投入財商教育,致力推廣以多元資產配置與投資策略為核心的成人理財觀,協助學員建立高效率金錢架構、打造下班後的第二份收入,實現真正的經濟獨立,找回財務主導權。授課超過2萬人次,亦曾受邀至百大企業與大學擔任財務講師與顧問。

本文摘自今周刊出版《4帳戶教你逆襲致富:從負債到千萬資產的系統理財術》