先說明幾個試算的原則。

原則1:領到第一筆薪水起,到65歲止,每個月初固定投入一筆錢到自己的證券戶。

先幫自己開一個證券帳戶,然後,每個月初固定投入一筆錢進去,比如1萬元,或5千元,採用指數化投資買零股。

本文舉例是以30歲、35歲、40歲開始投入。若能更早投入,結果會更好。

一直到滿65歲(國內法定退休年齡),不再有工作收入為止,都要持續投入,不可中斷。

原則2:滿65歲前,只進不出,不得動用。且每年拿到的現金股利,要滾入再投資。

有工作能力時,要靠每月的薪資收入來當生活費。滿65歲前,絕對不能動用這些股票。

而且,從投入第一筆錢開始,到65歲止,持股每年分配的現金股利(也稱股息),都要滾入再投資買股票。

為什麼?

因為,股息滾入再投資,才能創造錢滾錢的複利效果。就像銀行定存,利息滾入再定存,把本金越存越大一樣。

如果股息領出來用,那本金就不會增加,只有單利的效果。

原則3:65歲之後,每年從持股總市值中,提領當年的總報酬(價差+現金配息)。

你滿65歲之後,達到國內法定退休年齡,已經不能靠著工作收入來換取生活費,此時才可部分提領這筆錢。

注意,不可以全部一次拿出來用哦。

所謂部分提領,是從這筆你的總資產裡面,將每年的總報酬(價差+現金配息合計)提領出來使用。

比如,持股市值是1千萬,今年總報酬6%,那就從裡面提領60萬出來用(1,000萬*6%=60萬)。

等於是本金不動用,只把增值的部分領出來,如此一來,會有永遠領不完的退休金。

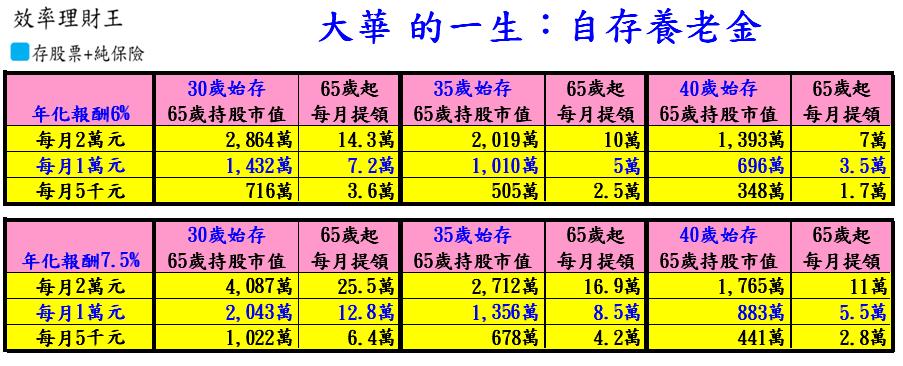

依照上述原則,分別試算每月投入2萬元、1萬元、5千元,直到65歲的結果,我們用「大華」為主人翁舉例,如下表所示:

分析1:30歲開始每月投入1萬元,65歲之後,每月可提領7.2萬。

在年化報酬率6%的情況,30歲到65歲每月初投入1萬元,然後就放著不動,每年只要將現金股息滾入再投資,除此之外什麼都不必做。

這筆錢到你65歲時,累積持股市值可以變成1,432萬元。這時候才可以部分提領動用。

如何部分提領呢?

提領總報酬。

總報酬的兩個來源,分別是價差及配息。具體作法就是,變賣股票及提領股息。

(1)把持股超過本金的部分,股票變賣成現金。

比如,持股市值變成1,500萬元,那就變賣68萬元的股票,讓本金維持1,432萬元就可以了。(1,500萬減1,432萬=68萬)

(2)此外,65歲之後,每年的現金股息不必滾入再投資,直接拿來當生活費。

比如,配息20萬元,加上前面舉例的變賣68萬元股票,總報酬就是88萬元。(20萬+68萬=88萬)

因此,在年化總報酬6%的情況之下,每年可提領的「總報酬」(價差+配息),大約是86萬。等於每月可提領約7.2萬。

(持股市值1,432萬*6%=85.9萬,85.9萬/12個月=7.16萬,四捨五入取概數就是7.2萬)

退休後每個月有7.2萬可以用,這金額比大多數人在職時領的月薪還多了。

(3)每年提領上限為86萬。

要注意的是,配息加上市值變賣的提領金額,合計不能超過持股市值的6%。

以本例而言,就是86萬。比如,當年度股市大漲,市值「增值」超過100萬。不可以將100萬的股票增值全部變賣,變現的金額與配息合計,上限就是86萬,不能更多。

為什麼要訂提領上限?

因為,不可能剛好每年總報酬都是6%。

總會有的年度高於6%,有的年度低於6%,甚至是負報酬的。多的錢繼續放在股票戶頭,做為表現不好年度的緩衝準備金。

(4)每月提領7.2萬,用不完怎麼辦?

這是個好問題。其實,如果懂得分辨什麼是需要,什麼是想要,你每個月的必要(需要)生活費,應該遠低於7.2萬。

那麼,沒用完的當年生活費,該怎麼做呢?

你可以把它存起來,一樣當成將來股市表現不好年度的緩衝準備金。

也可以繼續滾入再買股票,讓持股市值變得更多。

或者,把它捐出去,給各種合法立案的公益組織、弱勢孩童等。

分析2:6%年報酬,35歲、40歲才開始每月投入1萬。

如上表一,中間藍色字體那一列,一樣是每月初投入1萬元,但延後至35歲才開始投入,65歲起,每月可提領金額為5萬(持股市值1,010萬)。

如果是40歲才開始投入,65歲起,每月可提領金額為3.5萬(持股市值696萬)。

以上試算可以看得出來,及早投入,累積的持股市值會比較多,每月提領金額當然也會跟著多。

分析3:7.5%年報酬的總市值與提領金。

前面的分析,是假設將來長期年化報酬6%的情況。這還是保守估計。

因為,事實上,台灣50(0050)成立以來,12年半的年化報酬為7.5%。

那麼,如果是符合過去歷史績效的7.5%年報酬,結果會怎麼樣呢?我們來試算看看。

(1)如上表一的下半部,如果30歲起每月初投入1萬元,65歲之後,每月可提領12.8萬(持股市值2,043萬)。

(2)如果35歲起每月初投入1萬元,65歲之後,每月可提領8.5萬(持股市值1,356萬)。

(3)如果40歲起每月初投入1萬元,65歲之後,每月可提領5.5萬(持股市值883萬)。

至於每月投入2萬元、5千元的試算結果,都在上表一,請自行參考。

小結

即使是低於過去歷史平均,年化報酬6%的情況,30歲起每個月初投入5千元。65歲之後,可以每月提領3.6萬(持股市值716萬)。

以最近10幾年台灣停滯的薪資水準來看,大約是一般上班族的月薪。

這是每月只投入5千元。

如果每月投入金額增加為1萬元,65歲的每月提領金額,可以倍增為7.2萬(持股市值1,432萬)。

而這些都還是年化報酬6%的情況。

用比較差的情況去評估,如果都足夠,那麼比較好的情況,就更不需擔心了。

如果是符合過去歷史,年化報酬7.5%的情況,每月提領金額可以變成12.8萬(30歲開始,每月1萬),甚至25.5萬(30歲開始,每月2萬)。

未來退休時的大華,應該會很感謝,現在年輕就開始存股票的自己。

那你呢?打算留什麼給自己呢?

無論決定留什麼給自己,請務必把上述大華的一生,列入考慮的選項。將來的你,或許也會跟大華一樣,感謝年輕時的你。

註1:指數化投資存股票以台灣50(0050)為例,成立以來12年半取得147.5%的總報酬,年化報酬7.5%。試算年金複利投資35年之結果。

並不保證未來一定如此。(1)可能跟7.5%差不多;(2)可能比7.5%低,結果比2,043萬少;(3)也可能比7.5%高,結果就比2,043萬多。上述三種結果都有可能,僅供參考。

註2:上述計算之公式如下,有興趣者可閱讀,自己用Excel試算看看,大約只要5分鐘即可得知答案。沒興趣者可跳過。

以年化報酬率6%,試算年金複利每月初投資1萬元,35年之結果,是14,318,339元。(35年*12個月=420個月。取概數約1,432萬)

用Excel計算之公式:=FV(6%/12,420,-10000,0,1)

35歲、40歲才開始存,相當於年金複利30年、25年(65歲減35歲=30年)。Excel計算公式,將上述「420」改成「360」或者「300」即可。(30年*12個月=360個月)

至於每月投入2萬元、5千元之計算公式,將上述「-10000」改成「-20000」或者「-5000」即可。

註3:以年化報酬率7.5%,試算年金複利每月初投資1萬元,35年之結果,是20,434,543元。(約2,043萬)

用Excel計算之公式:=FV(7.5%/12,420,-10000,0,1)

※ 本網站及作者所提供資訊僅供參考,投資人應自我釐清投資理財的目的、秉持紀律、資金妥善配置,並自行承擔投資風險及投資結果。

(本文獲「余家榮(效率理財王)」授權轉載,原文刊載於此)